หรือว่าเงินจะบูดเสียแล้วกับดอกเบี้ยที่ต่ำเตี้ย

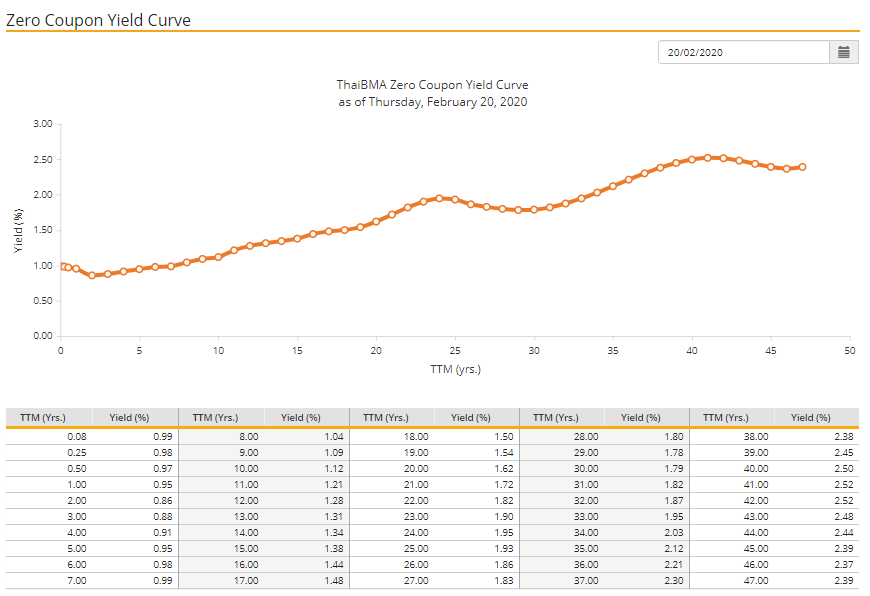

พันธบัตรรัฐบาล 10 ปี ของวันที่ 20 กพ 63 ดอกเบี้ยเหลือ 1.12% (แปลว่าเดี๋ยวนี้ฝากยาวถึง 10 ปี ยังได้ดอกเบี้ยต่อปี แค่ 1.12%) ส่วนพันธบัตรรัฐบาล 15 ปี ของวันที่ 20 กพ 63 ดอกเบี้ยเหลือ 1.38% (แปลว่าเดี๋ยวนี้ฝากยาวถึง 15 ปี ยังได้ดอกเบี้ยต่อปี แค่ 1.38%) ซึ่งถือว่าเป็นปรากฎการณ์ที่ดอกเบี้ยต่ำสุดในประวัติศาสตร์ไทยเลยทีเดียว

ผลกระทบต่าง ๆ จากอัตราดอกเบี้ยต่ำนั้นมีหลายรูปแบบ และมองได้หลายมุม โดยผมจะขอวิเคราะห์ถึงผลกระทบกับสินทรัพย์ และหนี้สินที่ฝั่งอยู่ในบริษัทต่าง ๆ ทั้งหมด 3 รูปแบบที่เกี่ยวข้องกับชีวิตประจำวันของเรา แต่เราจะคิดไม่ถึง ดังนี้ครับ

1. ผลกระทบกับงบการเงินของบริษัทในตลาดหลักทรัพย์ ที่กำลังจะประกาศออกมาภายใน ก.พ. 63 นี้ โดยจะเห็นว่าภาระหนี้สินผลประโยชน์พนักงานจะมีผลกระทบมาก ตัวอย่างของหนี้สินผลประโยชน์พนักงาน เช่น การจ่ายค่าชดเชยจากการเลิกจ้างในยามเกษียณ ซึ่งถือว่าเป็นผลประโยชน์ระยะยาวที่ต้องจ่ายในอนาคตเวลาที่พนักงานเกษียณ โดยบริษัทจะต้องตั้งสำรองไว้ตอนนี้ ไม่ใช่ไปจ่ายตู้มเดียวในอนาคต เพราะเมื่อคำนวณออกมาแล้ว จะมีหนี้สินที่เพิ่มสูงขึ้น และเท่าที่ผมวิเคราะห์ดูแล้ว คิดว่าหนี้สินผลประโยชน์พนักงานตัวนี้จะเพิ่มขึ้นประมาณ 15% กันถ้วนหน้า หมายความว่า สมมติว่า ถ้าจริง ๆ แล้วตอนนี้มีหนี้สินตั้งไว้ 100 ล้านบาท แต่เนื่องจากอัตราดอกเบี้ยต่ำลง ทำให้ต้องเปลี่ยนไปตั้งหนี้สินให้สูงขึ้นให้เป็น 115 ล้านบาท เป็นต้น สำหรับคนที่อยากทราบเหตุผลว่าทำไมดอกเบี้ยลงแล้วบริษัทต้องมีหนี้สินสูงขึ้นนั้น นั่นเป็นเพราะเราจะเห็นว่าเงินที่เรามีอยู่ในปัจจุบันนั้นทำงานได้ช้าลง เช่น แทนที่ตั้งเป้าว่า วันนี้มี 100 ล้านบาทก็เพียงพอแล้วที่จะให้เงินทำงานงอกเงยเพื่อไปจ่ายหนี้ภายในอนาคตที่ 150 ล้านบาทได้ แต่ปรากฎว่าดอกเบี้ยดันต่ำลงกว่าที่ตั้งเป้าไว้ ทำให้เงินทำงานได้น้อยลง ก็เลยต้องเปลี่ยนไปตั้งหนี้ตอนนี้ให้เป็น 115 ล้านบาท (เพิ่มขึ้นจากเดิม 15 ล้านบาท) เพื่อที่จะไปใช้หนี้ในอนาคตที่ 150 ล้านบาทได้เหมือนเดิม

2. ผลกระทบบริษัทประกันชีวิต แบบประกันใหม่เบี้ยแพงขึ้นกว่าเดิม หรือไม่ก็ผลประโยชน์เปลี่ยนไป ส่วนแบบประกันเก่านั้นบริษัทประกันชีวิตต้องแบกรับต้นทุน หนี้สินสูงขึ้นเพราะไปการันตีไว้ เท่าที่ได้วิเคราะห์ดูคร่าว ๆ แล้วเบี้ยประกันระยะยาวจะแอบแพงขึ้น 10% ไม่ก็ผลประโยชน์อะไรซักอย่างหายไป 10% เนื่องจากหลักการ และเหตุผลเดียวกับการตั้งหนี้สินสำหรับผลประโยชน์พนักงานระยะยาว โดยเฉพาะอย่างยิ่งบริษัทประกันชีวิตที่ต้องมีการจ่ายค่าเคลม และเงินสดคืนในอนาคตให้กับลูกค้าแต่ละคน โดยบริษัทประกันจะต้องจ่ายเงินการันตีให้ลูกค้าในอนาคตได้ทั้งหมด และต้องกันเงินสำรองตามหลักคณิตศาสตร์ประกันภัยเอาไว้ให้ลูกค้าในตอนนี้ (ไม่ใช่รอไปจ่ายตามมีตามเกิดในวันข้างหน้าเวลาที่มีลูกค้าเรียกเคลมหรือต้องจ่ายเงินคืนให้กับลูกค้า) เราสามารถเรียกเงินสำรองนี้ว่าเงินสำรองกรมธรรม์ทางคณิตศาสตร์ประกันภัย โดยจะสังเกตเห็นได้ว่าทุกครั้งที่ดอกเบี้ยระยะยาวของพันธบัตรรัฐบาลปรับตัวลดลง ทำให้กรมธรรม์ประกันชีวิตในแต่ละฉบับจะต้องมีการตั้งหนี้สินเพิ่มขึ้น และบริษัทประกันชีวิตจะมีหนี้สินเพิ่มขึ้นมาเป็นเงาตามตัว ซึ่งถ้าเป็นกรมธรรม์ฉบับเก่านั้น บริษัทประกันก็ไปทำอะไรไม่ได้เพราะการันตีไปแล้ว บริษัทประกันชีวิตได้แต่ปรับเบี้ยประกันใหม่สำหรับกรมธรรม์ที่กำลังจะขายใหม่เท่านั้น (ใครที่ถือกรมธรรม์เก่า ๆ อยู่ ให้กอดเป็นขุมทรัพย์ไว้เลยครับ)

3. ผลกระทบกองทุนรวมพันธบัตร ที่จะได้อานิสงส์ส้มหล่น เพราะพันธบัตรที่ซื้อมาก่อนหน้านั้น มีมูลค่าเพิ่มขึ้น เผลอ ๆ ได้ผลตอบแทนมากกว่าหุ้น (เฉพาะคนที่ซื้อก่อนหน้านั้น) แต่ใครที่จะไปซื้อใหม่ ก็คงไม่ทันแล้ว (เหมือนประกันชีวิต ของเดิมจะดีมาก แต่ของใหม่จะแพงขึ้น) และยิ่งเมื่อก่อนได้ซื้อแบบระยาวไว้ ก็ยิ่งได้อานิสงส์มาก โดยหลักการนี้ก็เช่นเดียวกับ เงินสำรองของผลประโยชน์พนักงาน และเงินสำรองของกรมธรรม์ประกันชีวิต เพียงแต่มันกลับด้านกัน เพราะพันธบัตรที่ซื้อมานั้นถือว่าเป็นสินทรัพย์ (ไม่ใช่หนี้สิน) และเวลาที่เราซื้อมานั้นเราเป็นเจ้าหนี้ และคาดหวังเงินการันตีที่จะได้รับในอนาคตเอาไว้ มูลค่าของพันธบัตรจึงขยับขึ้นลงตามอัตราดอกเบี้ยในปัจจุบันว่าจะให้เงินได้งอกเงยเร็วขึ้นแค่ไหน ถ้าดอกเบี้ยน้อยก็แปลว่ามูลค่าพันธบัตรที่ถืออยู่ตอนนี้จะมีค่าสูงขึ้น (เพราะเงินที่เราจะได้รับคืนในอนาคตทุกอย่างถูกการันตีไว้หมดแล้ว เพียงแต่คนขายพันธบัตรจะต้องกันเงินสำรองเอาไว้ให้เรา) เราสามารถมองในอีกมุมหนึ่งได้ว่า คนที่ขายพันธบัตรให้เราจะต้องกันเงินสำรองเอาไว้ เหมือนกับที่บริษัทในตลาดหลักทรัพย์กันไว้ให้สำหรับผลประโยชน์พนักงานระยะยาว (เช่น การจ่ายชดเชยตอนเกษียณ) หรือ กันสำรองเหมือนที่บริษัทประกันชีวิตตั้งไว้ ดังนั้นมุมคนซื้อแล้วก็จะได้มูลค่าของพันธบัตรเท่ากับมูลค่าของสำรองที่คนขายพันธบัตรกันเงินเอาไว้

ทั้งหนี้สินผลประโยชน์พนักงาน สำรองกรมธรรม์ประกันชีวิต และกองทุนรวมพันธบัตร นั้นอาจจะมองว่าแตกต่างกันสิ้นเชิง แต่ทั้งหมดมาจากหลักการเดียวกัน และได้รับผลกระทบจากอัตราดอกเบี้ยพันธบัตรระยะยาวที่ตกลงมาต่ำสุดในประวัติศาสตร์ของประเทศไทยเช่นกัน ซึ่งจะต่ำไปอีกนานแค่ไหน เราต้องมาคอยดูกันครับ

นายกสมาคมนักคณิตศาสตร์ประกันภัยแห่งประเทศไทย

อาจารย์บรรยายด้านการคำนวณผลประโยชน์พนักงานด้านคณิตศาสตร์ประกันภัย

อาจารย์ที่ปรึกษาบทภาพยนตร์ Love Battle รัก 2 ปียินดีคืนเงิน

และผู้แต่งหนังสือ

- The Top job Secret ภาค 1 - อาชีพเงินล้านที่คนไทยยังไม่รู้จัก

- The Top job Secret ภาค 2 - ทำน้อยได้มาก ฉลาดเลือกงาน

- ให้เงินทำงาน ภาค 1 - การจัดการสินทรัพย์และหนี้สินให้ถูกวิธี (Asset Liability Management)

- ให้เงินทำงาน ภาค 2 - วิเคราะห์ภาษีกับนักคณิตศาสตร์ประกันภัย (ตัดสินใจวางแผนออมเพื่อประโยชน์ทางภาษี)

Like

Share